Frau Mustermann hat Geld in einem inländischen Rentenfonds angelegt. Im Fonds sind folgende Erträge angefallen:

- Zinsen aus den Wertpapieren und aus der kurzfristigen Anlage liquider Mittel

- Kursgewinne aus dem Verkauf von Wertpapieren

- Gewinne aus Termingeschäften zu Kurssicherung

Der Fonds schüttet, wie bei den meisten Fonds üblich, die ordentlichen Erträge aus und thesauriert die außerordentlichen Erträge.

-> ordentliche Erträge = laufende Erträge (Zinsen, Dividenden)

-> außerordentliche Erträge = Gewinne aus Veräußerungen, Termingeschäften

Wie wären die drei verschiedenen Erträge bei Frau Krieger zu besteuern, wenn sie diese direkt erzielt hätte?

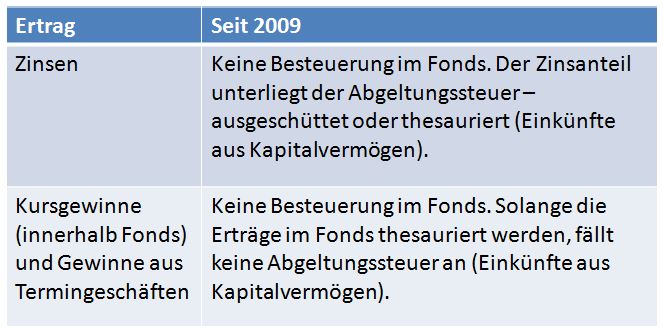

Fondsbesteuerung Fondsanlage seit 2009

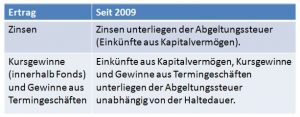

Fondsbesteuerung Direktanlage seit 2009

Zukünftige Situation

Fondsbesteuerung ab 2018

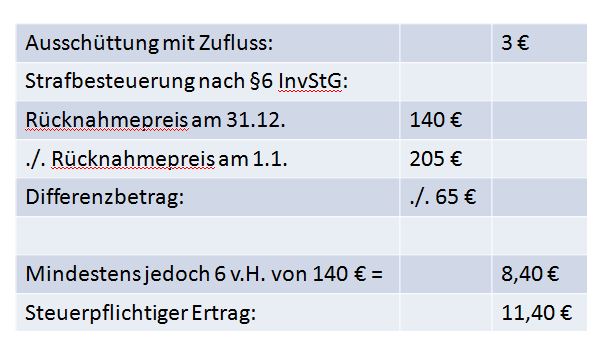

Fall: Intransparenter Investmentfonds

Einer der Auslöser für das Investmentsteuergesetz

Ein Fonds erfüllt seine Nachweispflicht nicht

Rücknahmepreis am 1.1.: 205€

Rücknahmepreis am 31.12.: 140€

Ausschüttung im Kalenderjahr: 3€

Wie hoch sind die steuerpflichtigen Einnahmen?

Die steuerliche Behandlung ist von den persönlichen Verhältnissen des Kunden abhängig und kann Änderungen unterworfen sein. Diese Seite erbringt keine Beratung in rechtlicher, steuerlicher oder bilanzieller Hinsicht. Bei Fragen zu Ihrer individuellen Steuersituation wenden Sie sich bitte an Ihren Steuerberater.

Berechnungsbeispiel Aktienfonds – Laufende Besteuerung beim Anleger ab 2018

Beispiel: Der Privatanleger Max Mustermann hält im Jahr 2018 Anteile an einem Aktienfonds, die ihm im gleichen Jahr 1.000 Euro (Angenommen, dass die Ausschüttung so hoch ist, dass keine Vorabpauschale anfällt) ausschütten. Es liegt keine Nichtveranlagungsbescheinigung vor, die Freistellungsaufträge sind ausgeschöpft.

Die Ausschüttung von 1.000 Euro sind zu 30% (300 Euro) steuerlich freigestellt. Herr Mustermann zahlt somit auf die übrigen 70% (700 Euro) Abgeltungsteuer von 25 % (175 Euro) (zzgl. Soli und ggf. Kirchensteuer).